Adicional noturno e seguro-desemprego não eram regulamentados.

O texto que regulamenta a emenda constitucional que amplia os direitos das empregadas domésticas, conhecida como “PEC das Domésticas”, foi publicado no "Diário Oficial da União" desta terça-feira (2). O texto foi sancionado pela presidente Dilma Rousseff na segunda-feira (1) e entra em vigor mais de dois anos depois da promulgação da proposta de Emenda à Constituição.

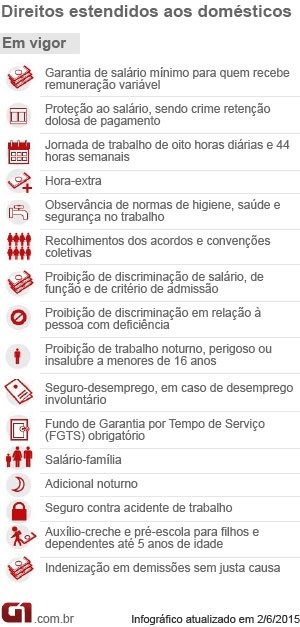

A lei traz sete novos benefícios para os trabalhadores, além dos que entraram em vigor em 2013. A regulamentação teve dois vetos, um que nega aos vigilantes o sistema de contagem de horas dos domésticos e outro que proíbe a demissão por justa causa quando viola a intimidade do empregador doméstico ou de sua família.

O governo tem agora 120 dias para regulamentar o chamado Simples Doméstico – um sistema que vai unificar os pagamentos, pelos empregadores, dos novos benefícios devidos aos domésticos, incluindo FGTS, seguro contra acidentes de trabalho, INSS e fundo para demissão sem justa causa, além do recolhimento do Imposto de Renda devido pelo trabalhador. A exigência desses pagamentos, de acordo com a nova lei, entra em vigor após esses quatro meses.

Sete dos novos direitos da PEC (os mais polêmicos) foram regulamentados. São eles: adicional noturno; obrigatoriedade do recolhimento do FGTS por parte do empregador; seguro-desemprego; salário-família; auxílio-creche e pré-escola, seguro contra acidentes de trabalho e indenização em caso de despedida sem justa causa

Veja o que foi sancionado e publicado no "Diário Oficial da União":

1) Adicional noturno

O projeto define trabalho noturno como o realizado entre as 22h e as 5h. A hora do trabalho noturno deve ser computada como de 52,5 minutos – ou seja, cada hora noturna sofre a redução de 7 minutos e 30 segundos ou ainda 12,5% sobre o valor da hora diurna. A remuneração do trabalho noturno deverá ter acréscimo de 20% sobre o valor da hora diurna.

2) FGTS

A inscrição do doméstico pelo empregador no FGTS ainda não é obrigatória, apesar de a lei prever o recolhimento de 8% do salário do empregado. Pelas regras publicadas no DOU, esse direito ainda depende da publicação de um regulamento sobre o assunto pelo Conselho Curador do FGTS e pela Caixa Econômica Federal, operadora do fundo.

3) Indenização em caso de despedida sem justa causa

O empregador deverá depositar, mensalmente, 3,2% do valor recolhido de FGTS em uma espécie de poupança que deverá ser usada para o pagamento da multa dos 40% de FGTS que hoje o trabalhador tem direito quando é demitido sem justa causa. Se o trabalhador for demitido por justa causa, ele não tem direito a receber os recursos da multa e a poupança fica para o empregador.

4) Seguro-desemprego

O seguro-desemprego poderá ser pago durante no máximo três meses, no valor de um salário mínimo, para o doméstico dispensado sem justa causa.

5) Salário-família

O texto também dá direito a este benefício pago pela Previdência Social. O trabalhador avulso com renda de até R$ 725,02 ganha hoje R$ 37,18, por filho de até 14 anos incompletos ou inválido. Quem ganha acima de R$ 1.089,72, tem direito a R$ 26,20 por filho.

6) Auxílio-creche e pré-escola

O pagamento de auxílio-creche dependerá de convenção ou acordo coletivo entre sindicatos de patrões e empregadas. Atualmente, toda empresa que possua estabelecimentos com mais de 30 empregadas mulheres com idade superior a 16 anos deve pagar o auxílio. É um valor que a empresa repassa às funcionárias que são mães, de forma a não ser obrigada a manter uma creche.

7) Seguro contra acidentes de trabalho

As domésticas passarão a ser cobertas por seguro contra acidente de trabalho, conforme as regras da previdência. A contribuição é de 0,8%, paga pelo empregador.

Mudança no pagamento de INSS

Além desses sete novos benefícios, foi mantido o pagamento por parte do empregador de 8% ao INSS. Já no caso da contribuição feita pelo próprio trabalhador, o pagamento ao INSS continua igual ao modelo atual, que é de 8% a 11%, de acordo com a faixa salarial.

O G1 preparou uma lista de respostas para as principais questões. Confira:

Quais trabalhadores são afetados no texto da PEC das Domésticas?

A PEC afeta qualquer trabalhador maior de 18 anos contratado para trabalhar em um ambiente residencial e familiar. Entre eles, estão profissionais responsáveis pela limpeza da residência, lavadeiras, passadeiras, babás, cozinheiras, jardineiros, caseiros de residências na zona urbana e rural, motoristas particulares e até pilotos de aviões particulares.

O que o texto da PEC prevê?

A PEC prevê a extensão, aos empregados domésticos, da maioria dos direitos já previstos atualmente aos demais trabalhadores registrados com carteira assinada (em regime CLT).

A PEC valerá para diaristas também?

Não, apenas para empregados domésticos.

Qual é a diferença entre diarista e empregado doméstico?

O texto aprovado define como empregado doméstico aquela pessoa que presta serviço de natureza não eventual por mais de dois dias na semana. Já diaristas são aqueles profissionais que vão à residência de uma família prestar algum tipo de serviço uma ou até dois dias por semana.

Que direitos já eram garantidos antes da PEC?

Antes da aprovação da emenda em 2013, os domésticos já tinham assegurado aos seguintes direitos: pagamento de, ao menos, um salário mínimo ao mês; integração à Previdência Social (por meio do recolhimento do INSS); um dia de repouso remunerado (folga) por semana, preferencialmente aos domingos; férias anuais remuneradas; 13ª salário; aposentadoria; irredutibilidade dos salários (o salário não pode ser reduzido, a não ser que isso seja acordado em convenções ou acordos coletivos) e licença gestante e licença-paternidade e aviso prévio, além de carteira de trabalho (CTPS) assinada.

O que mudou com a aprovação da PEC das Domésticas em 2013?

A nova lei igualou os direitos dos trabalhadores domésticos aos dos demais trabalhadores urbanos e rurais. A emenda constitucional assegura, desde 3 abril de 2013, nove novos direitos como jornada de trabalho de oito horas diárias e 44 horas semanais, e pagamento de horas extras. Sete outros benefícios, porém, estavam à espera de regulamentação para começar a valer.

NOVOS DIREITOS

O que já está em vigor?

São 9 os novos direitos que estão valendo desde 2013:

-Recebimento de um salário mínimo ao mês (hoje em R$ 788), inclusive a quem recebe remuneração variável;

- Pagamento garantido por lei (o patrão não poderá deixar de pagar o salário em hipótese alguma);

- Jornada de trabalho de 8 horas diárias e 44 horas semanais;

- Hora extra (as primeiras 40 horas devem ser pagas em dinheiro para o trabalhador. A partir daí, cada hora extra deve ser compensada com folga ou redução da jornada em até um ano);

- Direito a trabalhar em local onde sejam observadas todas as normas de higiene, saúde e segurança;

- Empregador tem que respeitar regras e acordos estabelecidos em convenções coletivas;

- Proibição de diferenças de salários, de exercício de funções e de critério de admissão por motivos de sexo, idade, cor ou estado civil;

- Proibição de discriminação em relação ao portador de deficiência;

- Proibição do trabalho noturno, perigoso ou insalubre ao trabalhador menor de 16 anos.

GASTOS A MAIS DO EMPREGADOR

Quais novos direitos geram gastos a mais na folha para o empregador?

Pagamento de horas extras, recolhimento obrigatório do FGTS, pagamento de adicional noturno e de indenização em caso de demissão sem justa causa, seguro contra acidentes de trabalho e auxílio-creche.

Quais gastos a mais o empregador terá com o pagamento de horas extras?

A remuneração prevista na Constituição é de, no mínimo, 50% a mais da hora normal. Para um trabalhador com salário médio de R$ 800 mensais, o presidente do Portal Doméstica Legal, Mário Avelino, calcula um gasto mensal de aproximadamente 36% a mais por parte do empregador (considerando duas horas extras por dia, em um mês de 22 dias úteis, já incluindo os adicionais de FGTS e INSS). O cáculo, contudo, considera 2 horas extras por dia, mas o valor gasto a mais será proporcional ao número de horas extras feitas, sendo nulo quando elas não existirem.

Quais os gastos a mais o empregador terá com o depósito do FGTS?

Para um trabalhador com salário de R$ 1.000, Alexandre de Almeida Gonçalves, advogado especialista em direito empresarial e concorrencial, calcula que o custo adicional para o depósito do FGTS é de aproximadamente R$ 90 (considerando o benefício de vale-transporte pago em passes e que o trabalhador tenha tirado as férias anuais). Além disso, caso demita o funcionário sem justa causa, o empregador terá de pagar 40% sobre o montante de todos os depósitos realizados durante a vigência do contrato, devidamente atualizados, na conta vinculada do empregado, diz o Portal Doméstica Legal.

O que o empregador terá de fazer para seguir normas de higiene, saúde e segurança no trabalho?

O patrão terá de manter o local de trabalho sempre seguro, de forma a prevenir riscos de acidentes. Exemplos são aquisição de equipamentos de proteção (como luvas, óculos de proteção, botas etc.) e medidas de alerta em caso de riscos de acidentes (como sinalizar ou avisar sobre um degrau onde há risco de tropeçar), diz Mário Avelino, presidente do Portal Doméstica Legal.

O gasto com o empregado doméstico pode ser deduzido do Imposto de Renda?

Quem tem empregada doméstica em casa com carteira assinada e é obrigado a declarar o Imposto de Renda tem direito a deduzir na declaração o valor referente às contribuições pagas ao INSS, limitado a R$ 1.152,88 na declaração de 2015, relativa ao ano-calendário de 2014. Por lei, o empregador deve recolher ao INSS de 8% a 11%, de acordo com a faixa salarial.

JORNADA DE TRABALHO

O horário de almoço está incluído nas 8 horas diárias e 44 horas semanais previstas na jornada de trabalho?

Não. A jornada estabelece apenas as horas de trabalho. O período de almoço não é incluído e deve ser contado à parte. Exemplo: um doméstico que entra no trabalho às 8h e tem uma hora de almoço precisa sair às 17h, pois ficou uma hora sem trabalhar para almoçar. De acordo com o Ministério do Trabalho e Emprego (MTE), o período destinado a descanso para repouso e alimentação não poderá ser inferior a uma hora ou superior a duas horas, salvo acordo escrito entre empregado e empregador.

Como será feita a comprovação das horas trabalhadas?

O advogado Alexandre de Almeida Gonçalves sugere que seja feita uma folha de controle de ponto. O documento deve ter duas cópias, uma para o empregado e outra para o empregador. O empregado deve anotar, diariamente, a hora de entrada e de saída do trabalho, além do período de almoço realizado. As duas vias devem ser assinadas todos os dias, pelo patrão e pelo empregado, e guardadas (esse documento serve como respaldo jurídico, protegendo ambas as partes). Se o empregador desejar, ele até pode adquirir um equipamento de controle de ponto, mas seu uso não é obrigatório (apenas empresas com mais de 10 funcionários são obrigadas a fazer o controle com o equipamento).

CUMPRIMENTO DA LEI

Como o trabalhador doméstico deverá proceder em caso de descumprimento da lei?

De acordo com o Ministério do Trabalho e Emprego (MTE), o trabalhador doméstico que estiver trabalhando em uma residência sem algum dos direitos previstos deverá procurar as superintendências, gerências ou agências regionais do Trabalho e Emprego e fazer a denúncia ao plantão fiscal. A denúncia será atendida por um auditor fiscal do trabalho. É possível, anda, procurar um advogado.

O que o empregador que já tem uma doméstica deve fazer a partir da promulgação da regulamentação dos novos direitos?

Ele deve passar a cumprir todas as exigências novas. A recomendação é elaborar um contrato com o empregado, estabelecendo as horas de trabalho, os horários de chegada e saída e as funções que serão exercidas.